初めて投資というものを知ったのは2012年頃で、当時僕は学生でした。ちょうどアベノミクスで株価が急騰しており、友達の母親が株で儲けているという話を聞いたのです。

就職したらコツコツと投資信託を買うつもりだとその友人は言っていましたが、当時の僕にはちんぷんかんぷんでほとんど聞き流してしまっていました。もしその時に、お小遣いの中から数万円でも何か買っていたらその後の人生はもうちょっと違ったかもしれませんが、タラレバの話ですね。

しかし、実際に株をはじめて買ったのはそれから8年先の2020年夏頃です。コロナショックがあり、急激なリバウンドをしていた時期です。

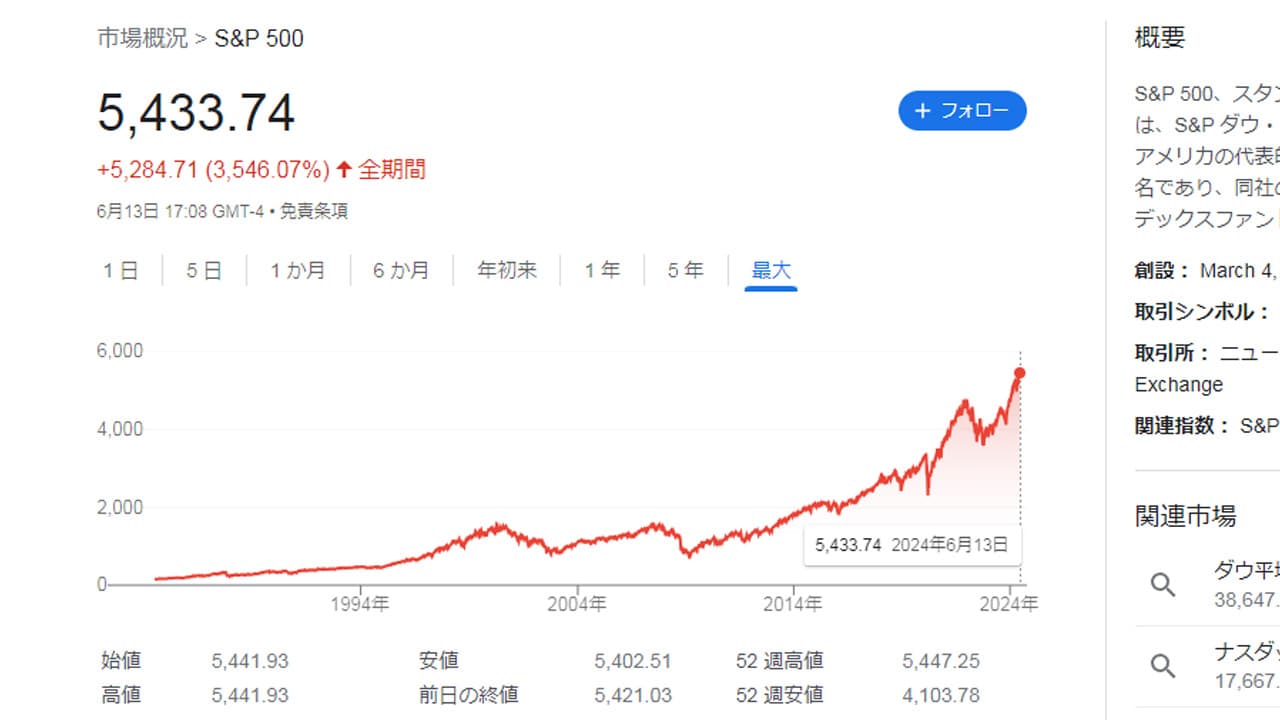

僕が9月にS&P500を少し買ったらすぐに下がってしまい、2ヶ月ほど耐えて値段が戻ったところで怖くなって売りました。振り返ってみるとそれはちょうどアメリカの大統領選挙の直前で、一時的な利益確定の流れに巻き込まれただけなのですが、当時の僕には何が起こっていたのか何もわかりませんでした。

その頃のS&P500は約3400ドルだったのですが、今ではそんなに安い価格では買えませんね。

僕はこれまでに、個別株やコモディティ商品、デイトレ、FXのスキャルピングなど色々と試してきましたが、最終的に王道と言われるインデックス(S&P500やナスダックなど)への長期投資に落ち着きました。

世界は資本主義で動いている

こどもの頃に、お爺ちゃんがラジオで株価の値動きを聞いていたり、お父さんが働いている会社の株を少し持っているなんて話は聞いたことがありました。しかし、実際にそれがどういう意味を持つのかはまったく知りませんでした。

あまり覚えていませんが、小学校などで資本主義とは何か、といった授業もあったのかもしれません。しかし、それは歴史の年号と同じくらいの意味合いしか僕にはありませんでした。

なんとなく、株は失敗すると大きな損をしてしまうので怖い、お金持ちや年を取った人がやる難しいものだというイメージがあるだけでした。人生ゲームでは株券を買っておくとゴールで一発逆転できる可能性があったので毎回買い漁っていましたが、それがギャンブルの印象を強めていたのかもしれません。

しかし実際には、資本主義とは今の世界を形作る経済の仕組みそのものだったのです。

世界は資本主義で動いています。独裁国家である中国やロシアも資本主義経済ですし、もちろん日本もそうです。

中国の場合は土地の所有権は国にあり、使用権だけを売買できるといったちょっとした違いや、独裁国家特有の民事介入があるものの基本的には市場経済で成り立っています。アメリカや日本でも関税をかけるなどの規制はあるので、資本主義の度合いが違うといったくらいの認識かもしれません。

資本主義(しほんしゅぎ、英: capitalism)または資本制は、国政によってよりも営利目的の個人的所有者たちによって貿易と産業が制御(コントロール)されている、経済的・政治的システム

「資本主義」『フリー百科事典 ウィキペディア日本語版』。2024年3月1日 (金) 03:11 UTC、URL: https://ja.wikipedia.org/wiki/資本主義

資本主義とはなんぞやというのを簡単に言えば、資本家のために企業が働く仕組みだと思います。労働者はもちろんのこと、役員や社長もこのシステムのパーツにすぎません。

例えば僕がお金を出して株を買えば、そこの企業の従業員は僕のために働いてくれることになります。

中小企業などでは社長が株を100%持っていて資本家も兼ねていますね。

会社を大きくしようとか、給料を上げるために頑張ろう、というのは手段であって目的ではありません。資本家の利益を最大限にするのが企業の目的であって、社員の給料アップは副次的なものです。

僕の勤めている会社では、最低でも年5%成長を目指しているという話を聞いたことがあります。でも、僕の給料は5%も上がったことはありません。

僕はどちらかというと技術職になるので直接的に売上を増やすことは難しいのですが、ある年では成果物を前年の30%以上増やしたことがありました。しかしその時も昇給額は例年と変わらず、やる気が失せた記憶があります。

また、資本主義といっても労働者の職業間の格差はそれほどなく、社会主義的な側面を持っていると思います。例えば、トラックドライバーや販売営業マン、webデザイナーなどは各々全く違う仕事ですが、給料はそれほど変わりません。

ほとんどの人は月給20万円くらいから始まり、30万円程度まで上がっていきます。役職が付けばそこにプラスアルファの上乗せがありますが、その相場も似通ったものです。利益を2倍にしたら給料が2倍になるなんて会社はありません。

本当の意味で資本主義としての競争が働くのは、資本家になってからだと思います。

給料は経営者や投資家目線ではコストですから、どちらかというと上げない方が良いものです。また経済指標の中では、投資家が注目する雇用統計やGDPと比べて賃金推移はほとんど重視されず、インフレ指標の中の一要素という程度の立ち位置です。

いくら労働者が革新的なサービスを作っても、資本家や経営者が保守的で値上げなどに踏み切らなければ会社の売上は変わらず、社員の給料を上げることはできません。会社が成長するためには労働生産性を上げるのが重要といわれますが、これは労働者が頑張るだけでは足らず、経営者が大きなカギを握っています。

極端な話をすれば、会社の利益が増えても、必要性がなければ社員の給与を上げないこともできます。もちろん、社員のモチベーションは下がりますし場合によっては転職してしまうかもしれません。僕の給与が上がらないのはあまり文句を言わないからか、最悪転職されても良いと思われているのかもしれませんね。

労働者でいてはいつまで経っても豊かになれません。

もちろん、現状に満足するというのは一つの選択肢ではあります。例えば、多くの人が免許を取って車に乗りますが、事故のリスクや費用を考えて車を持たないと考える人もいるでしょう。しかし、一般的には車は便利なもので多くの人が利用しています。

お金持ちのほとんどの人は、何らかの形で資産を持っています。そうすることが得だからでしょう。ここでは、資本主義の是非を問うことはしません。ただ、そういうルールで世界は動いているのだから、成功している人の真似をすれば良いと思います。

重要なのは、株式市場では皆が仲間だということです。誰かと戦いながら資産を奪い合っているわけではなく、経済成長の恩恵を皆で分け合う場所です。このため株式市場はプラスサム・ゲームと言われています。

FX(為替取引)はゼロサム・ゲーム(ゼロ和)なので投機と呼ばれ、素人はプロの餌食になってしまうので手を出すと危険です。

ゼロ和(ぜろわ、英: zero-sum)とは、複数の人が相互に影響しあう状況の中で、全員の利得の総和が常にゼロになること、またはその状況を言う。

「ゼロ和」『フリー百科事典 ウィキペディア日本語版』。2021年12月17日 (金) 13:07 UTC、URL: https://ja.wikipedia.org/wiki/ゼロ和

何を、どのように買うべきか

結論から言えば、S&P500を買うのがベストだと思います。

S&P 500(エス アンド ピー ファイブハンドレッド、エス アンド ピー ごひゃく)、スタンダード・アンド・プアーズ500種指数(英語: Standard & Poor’s 500 Stock Index)とは、S&P ダウ・ジョーンズ・インデックスが算出しているアメリカの代表的な株価指数である。

「S&P 500」『フリー百科事典 ウィキペディア日本語版』。2024年6月6日 (木) 12:02 UTC URL: https://ja.wikipedia.org/wiki/S&P_500

世界の富は一部の人や企業、国に一極集中しており、世界の富の半分をわずか30人ほどが持っているそうです。これはなぜかというのは考えるのではなく、そういうものだと思うしかありません。

アメリカ1国は世界のGDPの4分の1、株式市場では4割を占めます。日本のGDPは世界の4%、株式市場の6%しかありません(2024年現在)。

人々は田舎から東京などの大都市に移動していくように、世界中の優秀な人々は世界最高峰の国であるアメリカに集まります。

もし自分のお金を投資するとしたら、東大や京大の学生かMITやハーバード大学の学生どちらに預けますか?日本人として同郷を応援したいという感情を抜きに考えれば、後者の方が大きな利益を出してくれそうです。

こうやって人とお金が集まる好循環によってアメリカは成長し続けています。

S&P500はアメリカの優良企業が500社が厳選されています。毎年、成績の悪い企業は外され、より良い企業に入れ替えられます。

それはつまり世界中のあらゆる投資家たちの集合知によって組まれたポートフォリオですから、凡人の僕が自分で個別株を選ぶよりは勝率が高いはずです。

ダウ平均やナスダック、オルカン(全世界株・オールカントリーの略)などもありますが、個人的にはS&P500が一番バランスが良いと思います。

ナスダックは今後もIT技術が世界経済を引っ張っていくと思うならアリだと思います。ナスダックはアメリカ以外の企業も含んでいるのがS&P500と少し違いますね。戦争などが始まると資源高などによって一時的にS&P500やダウ平均などがアウトパフォームします。

ダウ平均は30銘柄で構成されており、ちょっと銘柄数が少ない印象です。

僕は、富は一極集中すると考えているのでオルカンは買いません。新興国が長期的にアメリカよりも成長すると思わないからです。

同じ理由で日本株にも投資しません。

僕はちょっとリスクを負って主にナスダックに投資しています。ITバブルやリーマンショックの崩壊後はSP500よりも大きく下落し低迷しましたが、回復時には高いパフォーマンスを出しています。僕の場合は数十年単位の超長期戦略を取っているので、リスクを負って高いリターンを狙っています。

リスクを抑えたいという方や、これらの銘柄の違いがよく分からない方はS&P500がベストチョイスになると思います。

買い方

続いて、お金をどのように投資していくのか考えます。

余剰資金ができ次第タイミングを計らずに一括投資するのが効率的です。未来は誰にもわからないのですから、タイミング投資は意味が無いと思います。

素人判断で押し目を待っていると、いつまで経っても落ちてこずに買いそびれるというのはよくあることです。

分割投資法としてよく知られる、ドル・コスト平均法も優位性は無いと思います。

ドル・コスト平均法(英: dollar cost averaging、DCA)とは、株式や投資信託、金投資などの金融商品の投資手法の一つ。定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して積立投資をする。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。

「ドル・コスト平均法」『フリー百科事典 ウィキペディア日本語版』。2024年6月6日 (木) 12:02 UTC URL: https://ja.wikipedia.org/wiki/ドル・コスト平均法

例えば手元に1000万円があるとして、ドル・コスト平均法を用いて月10万円を投資するとします。すると、年間120万円を投資することになりますから、すべての資金を投じ終わるまでに8年4ヶ月かかります。

こんなに時間をかけてしまっては機会損失だと思いませんか?仮に年5%の上昇があったら、8年で40%も増えます。1%の配当をいれれば48%になります。実際は複利効果でさらに多くなります。

一括投資したタイミングで暴落したら恐ろしいと思うかもしれませんが、それは分割投資でもリスクは同じです。分割投資し続けて1000万円をすべて投じ切ったところがピークで、そこから落ちていくかもしれないのです。

投資額が1000万円になると、1%の値動きでも10万円の上下になります。含み益が1週間でサラリーマンの1ヶ月の給料分も上下することもしばしばです。

もしこの値動きが気になって心が落ち着かないのであれば、それはリスク許容度を超えているからと言えます。

為替の影響は無視してしまって良いと思います。ドル安になるとアメリカ株は上がりやすくなりますが、円建て評価額は下がるので為替効果は相殺されます。また、為替は一定のトレンドはあるものの、方向性を読むのは難しいですし、短期的に何十円も大きく動くことは稀なので、タイミングを計ろうとするといつまでたっても投資が始めらません。

投資のリスクとは

リスクには2種類あると思います。失うリスクと変動率(ボラティリティ)です。

よく言われることですが、基本的に投資資金は余剰資金で行う必要があります。

S&P500を現物で買った場合、仮にリーマンショックのような大暴落があっても、握り続ければいつか戻ってきます。でも、それは1年後なのか、それとも5年後なのかわかりません。

余剰資金で運用しないと、場合によっては損切りを迫られることになります。そして、そこが底値でリバウンドしてしまったら目も当てられません。期限のある信用取引もこれと同じ理由で失うリスクを負うことになります。

素人がプロに投資で勝つためには時間が最大の武器になります。プロは他人のお金を借りて運用しており、経費をかけながらS&P500のような市場平均よりも高いパフォーマンスが求められます。さらに自分の利益も出さなければなりませんから、短期間に売買を繰り返すことになります。

個人投資家は、このようなプロが作り出す上下動に惑わされることなく、握り続けるのが正解になります。

プロは素人が知り得ない情報を大量に持っており、最先端のPCやAIを駆使して取引していますから個人投資家が適うはずがありません。もちろん、素人でもたまたま運良く勝てる事もありますが、長期的には市場平均を上回ることはできないでしょう。

余剰資金で運用し、下落しても絶対に売らないと決めていても価格の変動は気になります。この値動きの幅(ボラティリティ)もリスクのひとつと考えます。

例えばS&P500が10%下落した際に、値動きの激しいIT企業で構成されているナスダックは15%落ちるといったことが起こります。当初は絶対に握り続けると心に決めていても、実際に大きな下落に直面すると動揺してしまうかもしれません。

もし値動きに耐えられないと感じるなら、それはリスク許容度を超えているということになります。ナスダックなら1年に1回は15%くらいの大きめの調整はありますので、それなりの覚悟が必要です。

僕の場合は、10年で資産が2倍、30年後には10倍になっていると思って投資しています。資産が1億円になれば1%で100万円も上下しますから、今10万円や20万円の下落があっても気にする必要がないと自分に言い聞かせるようにしています。

もしリーマンショックのような50%の下落があっても損切してはいけません。

個別株は倒産してしまえば株券は紙くずになってしまいますが、市場平均であるS&P500はゼロにはなりません。

株式は個人投資家やヘッジファンドだけでなく、年金や保険などの公的な機関が購入しています。年金機構などは破綻しないようにかなり計画的に運用していますし、損切のためにすべてを売り払うなんてことはしません。

このため、金融ショックがあってもどこかに絶対に下げ止まるラインが存在するのです。

過去の歴史を辿ると、急落後には急反発があります。先物や信用がすべてリセットされれば株価は上がりやすくなります。政府は大幅な利下げや財政出動をしますし、下落に乗じて空売りをしかけている機関投資家の買戻しなども相まって、大底をつけるとリバウンドも早いのです。

現物でS&P500などの市場平均を買い、長期間保有し続けるのが個人投資家にとっては最善の投資戦略になります。

コメント