ブラックマンデーの再来とも言われる大暴落から10日が立ちましたが、株価は見事にV字回復を描いています。

いきすぎた売りの買戻しに加えて、アメリカの景気後退懸念が和らいできているのがこの急速な巻き戻しの要因です。

しかし、7/11の高値にはまだ戻しておらず、株価の先行きはかなり見通し難い展開になっています。

ナスダック100のチャートをテクニカル分析していきます。

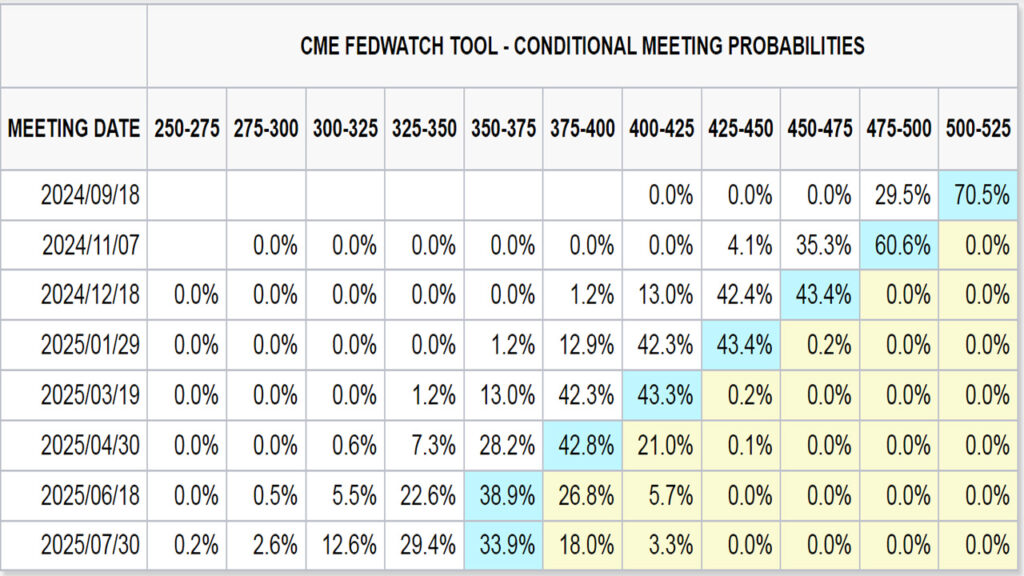

【CME FEDWATCH TOOL】AGGREGATED MEETING PROBABILITIES

アメリカの景気後退懸念が和らいできており、利下げ確率がやや下がっています。10日前には9月に0.5%の2段階利下げが濃厚でしたが、今は0.25%に傾いています。

昨年から、利下げ期待が上がると株価も上がるという状況が続いていましたが、最近ではやや傾向が変わってきています。

7月の雇用統計が悪化した際に、市場は利下げ期待よりも景気後退を恐れて株が売られました。これまでは悪材料で株価が上がっていましたが、その逆転現象が解消し、好材料で株価が上がるようになってきています。

利下げ時期が多少遅れても経済が堅調であれば企業利益は増えていくので株価にはプラスに働きます。実際にアメリカの企業業績は堅調で、急落を押し目ととらえて自社株買いが急増しているというニュースも入っています。

そもそも、雇用の悪化や景気の鈍化はFRBの利上げによって人為的に起こされているものです。もし、想定よりも悪化した場合でも利下げという明確な対処方法があります。また、リーマンショックの時のサブプライムローンのような問題も今のところ見当たりません。

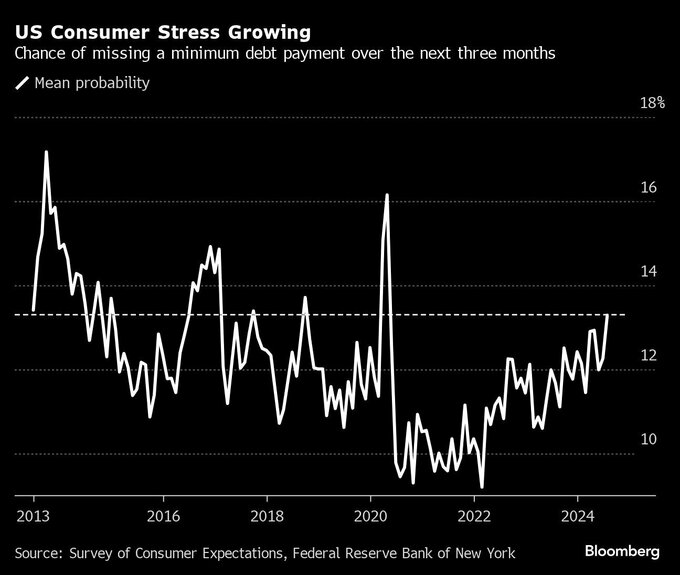

ニューヨーク連銀の調査ではカードローンなどの債務の滞納率が13.3%に上がっているというニュースもありました。

これが上がってくると個人消費が弱って景気悪化してしまう可能性があります。右肩上がりで上昇してしまっているものの、過去と比較するとまだ大丈夫かなといった水準です。本当はリーマンショック前のデータとかも見てみたかったのですが、残念ながら見つかりませんでした……

感覚的な話になりますが、20%近くに急騰したら深刻な問題になりますが、今の水準であればまだそこまで心配する必要は無いと思います。

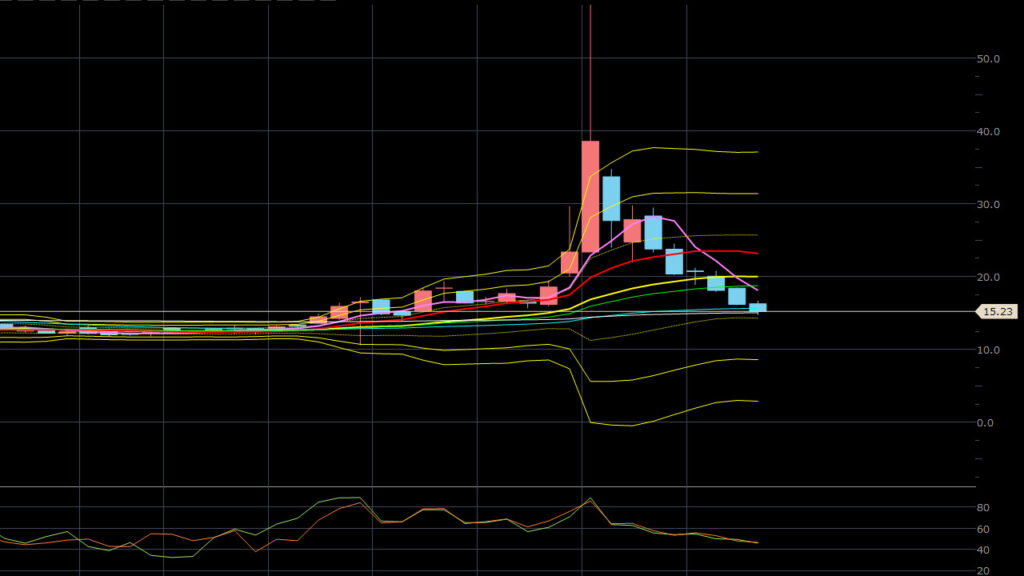

ナスダック100は大きな調整局面に入りましたが、約6割ほど戻してきています。

8/5の大暴落でボリンジャーバンド-3σにタッチしたものの、終値では-2σの上を維持していました。そこから-2σを割ることなく反発し、5日線を上回って来たところで上昇トレンドに転じます。

5日線は25日線と交差するところまで上がってきており、10日線も上向いてきています。本日はナスダック100先物では50日線とボリンジャーバンド+1σの上に乗せてきており、ここを維持できれば上昇が強く意識されそうです。

とはいえ、ボリンジャーバンド+2σのあるキリ番の$20,000は意識されやすいラインで、利益確定売りが入ってくるのでひとつの壁になりそうです。一度押しても$19,000あたりで10日線に支えられれば上昇は継続するでしょう。

今回の急落で信用買いはかなり減っており、自社株買いや個人投資家などの現物が入ってきていると底値は固いです。急速なV字回復に乗り遅れた人も結構いるでしょうし、下がっても下値は限定的と予想しています。

VIX指数も右肩下がりで15.23まで落ちてきています。

株価の急落前は12~14あたりで推移していたので、もう少し下がる余地はありそうです。

ボリンジャーバンドは大きく広がり、今後は10~30くらいの広めのレンジで推移していきそうです。しかし、週足チャートにすると株価のV字回復もあってボリンジャーバンド幅は狭いままです。

つまり、短期的にはボラティリティは上がっているものの、中長期ではまだまだ安定した相場だといえます。

ドル円も反発していますが、高値から6割ほど戻している株価と比べると戻りが鈍いです。

5日線が10日線の上に乗せてきてゴールデンクロスを形成していますが、キリ番の150円と20日線によって上値を抑えられています。

株価が大暴落してしまったことで日銀がタカ派姿勢を修正したことで円安基調が戻ってきています。

150円を超えてこれば、152円と155円あたりがターゲットとなるでしょう。ボリンジャーバンドは下がってきているので、155円以上は難しそうに見えます。

150円を超えられないと、145円あたりがサポートとなります。145円が割れてしまうと、ボリンジャバンド-2σのある142円でダブルボトムを作るかどうかのせめぎあいになります。そこで反発が無ければ130円台を目指して下値を探る展開になりそうです。

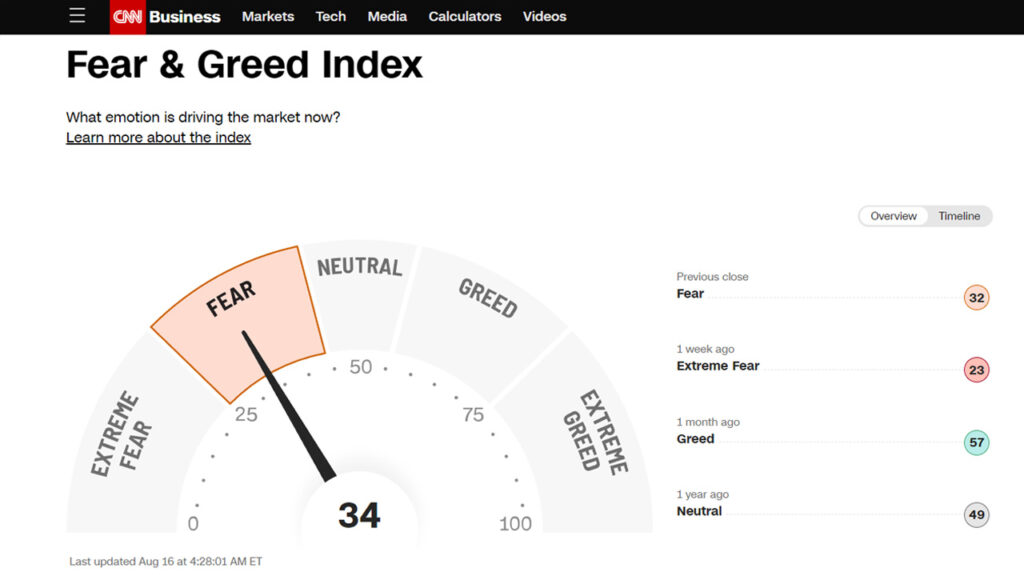

【CNN】Fear & Greed Index (https://edition.cnn.com/markets/fear-and-greed)

Fear & Greed Indexは34のFEAR(恐怖)水準です。

株価はV字回復してきていますが、まだボラティリティは高く恐怖は抜け切れていないようです。

年初から随分上がって来たところで過度な売りが出たので、今はちょうど良い株価のようにも思えます。

put/call ratioは0.93をピークにして0.8まで下がってきました。

株価がかなり回復していても、まだヘッジが残っており市場の警戒感がまだ見えます。過去の値動きを見ると、0.7~0.8あたりで推移してくれれば株価は上がっていくので、もう少し下がってくれれば安心できそうです。

0.65以下になってしまうとヘッジが少なすぎて利確が入ってくるので、適度な水準を保ってくれるのが理想です。

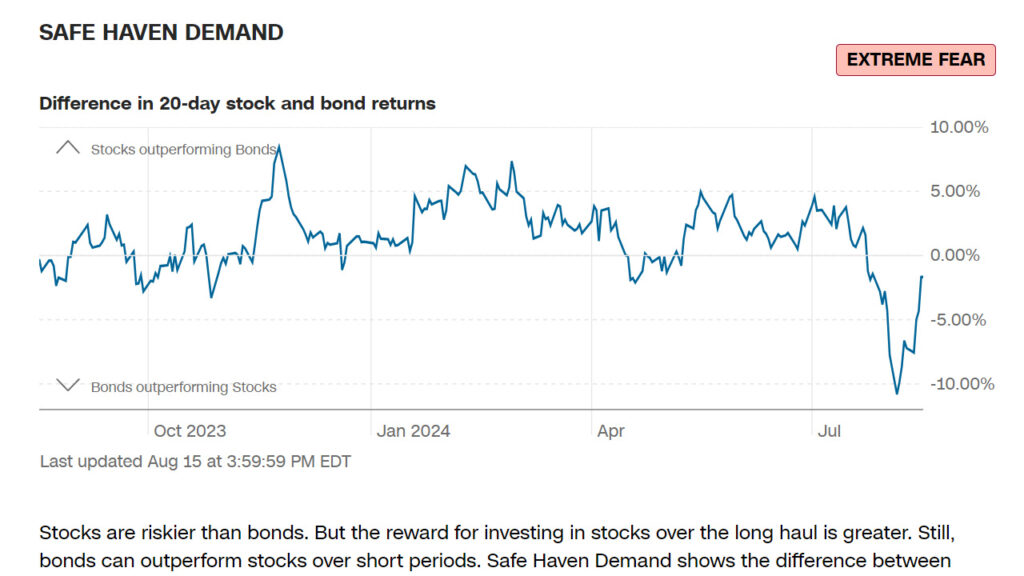

今回の株価急落はアメリカの雇用統計が悪かったことを発端に、景気後退懸念から国債へ急激に資金が移っていきました。

今は落ち着きを取り戻してきておりますが、まだEXTREME FEAR(超恐怖)水準にあります。

まだまだ市場の警戒感は高いですが、逆に言えば株価は伸びしろがあるとも言えます。

株価は経済指標に素直に反応し、好材料で円安、株高に動くようになってきました。

23日23:00 7月新築住宅販売件数(年率換算件数)は重要な指標です。インフレと利上げによって住宅を買いづらい環境ですが、この数値が堅調であれば経済の強さを確認できます。

来週23日には世界中の中央銀行トップが集まるジャクソンホール会合があり注目が集まっています。とはいえ、すでに大きな株価調整をしていますからそれほど大きな値動きにはなりずらいのではないでしょうか。

- 8/23(金)23:00 7月新築住宅販売件数(年率換算件数)

- 8/23(金) ジャクソンホール会合

【GMO外貨】経済指標カレンダー(https://www.gaikaex.com/gaikaex/mark/calendar)

コメント